Fossiele energie uitsluiten kost geen rendement

Sommige duurzame beleggers zijn terughoudend om hele bedrijfstakken, zoals (fossiele) energie, uit te sluiten. Ze vrezen dat dit (veel) rendement kost. Dat is niet zo. Het maakt niets uit.

Bij duurzaam beleggen worden bedrijven die onvoldoende rekening houden met mens, milieu en goed ondernemingsbestuur uitgesloten. De belangrijke vraag daarbij is hoe ver je daarin gaat. Welke activiteiten kunnen niet door de beugel? En sluit je dan alleen de grootste boosdoeners uit of elk bedrijf dat ook maar iets met deze activiteit te maken heeft, al is het maar zijdelings?

Sommige uitsluitingen worden vrijwel universeel toegepast. Zo sluiten vrijwel alle duurzame beleggers bedrijven uit die betrokken zijn bij de productie en distributie van tabak en controversiële wapens zoals landmijnen, clusterbommen en chemische wapens. Deze bedrijven in de ban doen is relatief makkelijk en pijnloos. Het gaat om een klein aantal bedrijven. En de impact op het te verwachten rendement en risico van een breed gespreide beleggingsportefeuille is verwaarloosbaar.

Niet meer beleggen in bedrijven die hun geld verdienen met fossiele brandstoffen is voor veel duurzame beleggers een moeilijker besluit. Het gaat dan om een grote en economisch belangrijke bedrijfstak. Met grote multinationals zoals Shell, ExxonMobil en BP die behoren tot de grootste bedrijven ter wereld. De gedachte leeft dat deze sector de rug toekeren wel eens veel rendement zou kunnen kosten. Maar dat blijkt helemaal niet het geval te zijn.

Sector uitsluiten maakt niets uit

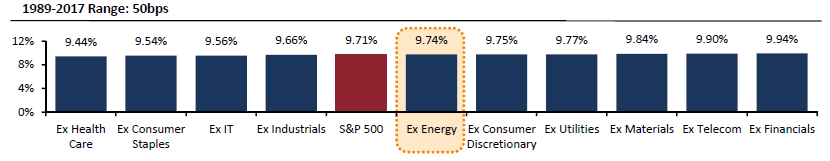

De Amerikaanse vermogensbeheerder GMO berekende het rendement van de S&P 500 Index van 1989 tot en met eind september 2017. Vervolgens werd het rendement van deze index berekend met uitsluiting van elk van de tien bedrijfstakken waaruit de index is opgebouwd. Wat was het rendement van de S&P 500 Index als je alle financiële bedrijven eruit haalt? Als je alle IT bedrijven weg laat? Als je alle energie bedrijven verwijdert? Enzovoort.

Wat bleek? Het rendement van de volledige S&P 500 Index (zonder enige uitsluitingen) was 9,71%. Terwijl het rendement van de index zonder financiële bedrijven 9,94% was (het beste resultaat) en zonder bedrijven in de gezondheidszorg 9,44% was (het slechtste resultaat). Kortom, de verschillen waren minimaal. Beleggers kunnen dus met een gerust hart een hele bedrijfstak uitsluiten: voor het rendement maakt het vrijwel niets uit. Voor het risico overigens ook niet.

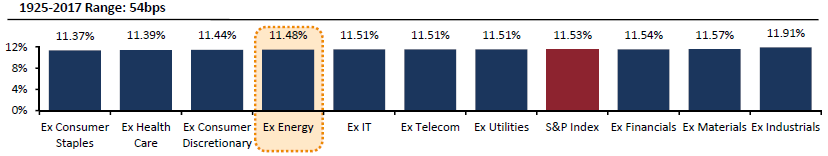

De uitkomsten waren zo onverwacht dat de onderzoekers het in eerste instantie niet helemaal vertrouwden. Dus besloten ze dezelfde exercitie nog een keer te doen, maar dan over een veel langere periode. Van 1925 tot eind september 2017, bijna honderd jaar. De uitkomsten waren vrijwel identiek. Het verschil tussen de beste en slechtste uitkomst was nu 0,54% (zie resultaten hieronder) terwijl dit verschil in de kortere periode van 1989-2017 0,50% was.

Wat houdt je tegen

De conclusie van dit onderzoek is duidelijk: zelfs al zou je alle bedrijven in de energiesector uitsluiten, het heeft nauwelijks invloed op het rendement (en risico) van een verder goed gespreide beleggingsportefeuille. Dat was in ieder geval in het verleden het geval. De toekomst zou natuurlijk anders kunnen zijn. Maar gegeven de noodzaak van de energietransitie en de vele risico’s die de grote oliebedrijven lopen (van zogeheten stranded assets tot CO2-belastingen en civiele rechtszaken) is het waarschijnlijker dat uitsluiting de komende decennia eerder voordelig dan nadelig uitpakt. Een duurzame belegger zou de stap moeten durven nemen.

Aandelen Duurzame Toekomst

Hoewel uitsluiting van alle energiebedrijven nauwelijks invloed heeft op het rendement, is het niet per se de meest effectieve manier om een beleggingsportefeuille te creëren met een lage uitstoot van broeikasgassen. Ook in andere bedrijfstakken zijn er immers bedrijven met een grote CO2-uitstoot. Die moet je dan ook weren. Daarom kiest Meesman Indexfonds Aandelen Duurzame Toekomst ervoor om de grootste uitstoters uit te sluiten, ongeacht de bedrijfstak waartoe ze behoren. Dat levert een 70% lagere uitstoot op dan de standaardindex zonder uitsluitingen.

Laatste nieuwsartikelen

Daniel Kahneman, de man die ons feilbare denken aantoonde

'Success = talent & luck. Great success = a little more talent & a lot more luck.’ Het was de favoriete formule van Daniel Kahneman, de psycholoog met een Nobelprijs voor de Economie, die in maart is overleden. Daniel Kahneman was een van de grondleggers van wat tegenwoordig gedragseconomie heet. Hij wijdde zijn leven aan de manier waarop mensen beslissingen nemen. En liet zien dat de mens niet rationeel is, continu denkfouten maakt en daardoor verre van optimale beslissingen neemt. De Nederlandse titel van zijn magnum opus vatte zijn gedachtegoed goed samen: ons feilbare denken. Zijn inzichten zijn voor beleggers van onschatbare waarde.

Wijziging prospectus Meesman fondsen en switchkosten weer aan

In het prospectus van de Meesman Beleggingsfondsen zijn enkele wijzigingen doorgevoerd die op 1 juni 2024 ingaan.

Upgrade MijnMeesman

We hebben leuk nieuws om met u te delen! MijnMeesman (de online omgeving waarin u uw beleggingen kunt inzien en beheren) gaat namelijk een flinke upgrade krijgen. Ook kunnen we vol trots aankondigen dat de Meesman app binnenkort live gaat.