Beleggen voor pensioen

Het belang van een goed inkomen na pensionering spreekt voor zich. De AOW en onze collectieve pensioenregelingen vormen de basis van ons pensioenstelsel, maar steeds meer mensen kiezen ervoor om daarnaast ook zelf wat opzij te zetten. Het ligt voor de hand om dit te doen via beleggen. Dat levert op lange termijn immers (een stuk) meer op dan sparen!

Meer weten over de Meesman Pensioenrekening?

Bent u werkgever, en wilt u op eenvoudige wijze iets bijdragen aan het pensioen van uw medewerkers?

Wellicht is het Meesman FlexPensioen dan iets voor u.

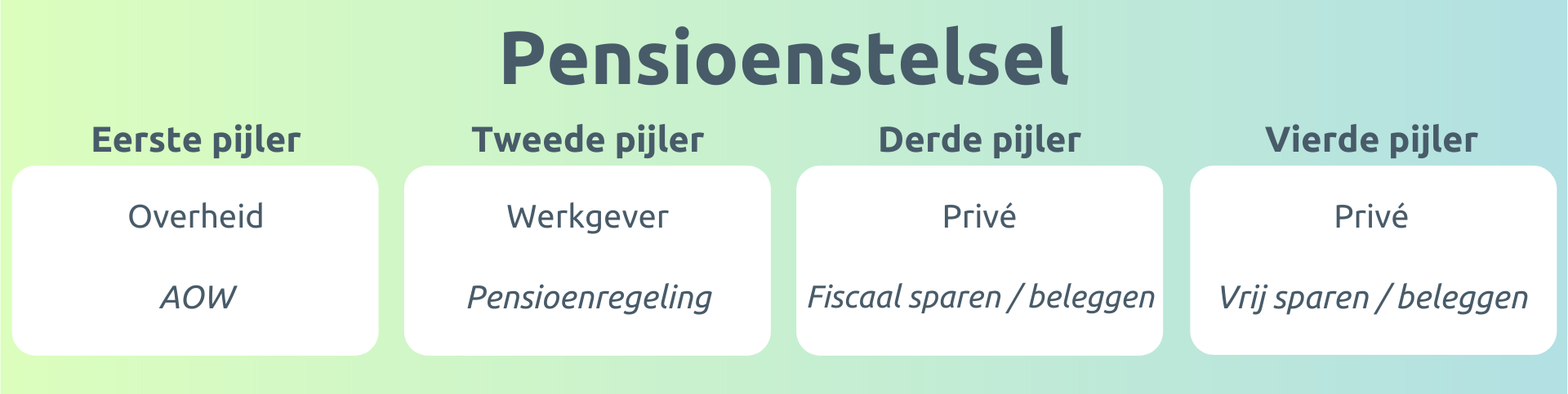

Pensioenpijlers

Het Nederlandse pensioenstelsel bestaat officieel uit drie pijlers: AOW, collectieve pensioenopbouw via de werkgever en individuele fiscaal gefaciliteerde pensioenproducten. Daarnaast is het mogelijk om zelf te sparen of beleggen. Dit wordt ook wel de vierde pijler genoemd.

Eerste pijler: Algemene Ouderdomswet (AOW)

De AOW is het basisinkomen om te kunnen rondkomen. Iedereen die in Nederland woont of werkt, bouwt automatisch AOW op. De hoogte van de AOW wordt jaarlijks aangepast aan de ontwikkeling van het minimumloon.

Tweede pijler: Pensioenopbouw via werkgever

De meeste mensen die in loondienst zijn, bouwen aanvullend pensioen op via een collectieve pensioenregeling bij hun werkgever. Bij een pensioenfonds, verzekeraar of premiepensioeninstelling.

Derde pijler: Individueel aanvullend pensioen

Het is ook mogelijk zelf fiscaal gefaciliteerd geld opzij te zetten voor later. Bijvoorbeeld om een pensioengat aan te vullen of eerder met pensioen te gaan. Dat kan via lijfrente / banksparen. Het vermogen dat u hier opbouwt valt in box 1.

Vierde pijler: Zelf sparen of beleggen

U kunt ook niet fiscaal gefaciliteerd sparen of beleggen voor uw pensioen. Het vermogen dat u hier opbouwt valt in box 3. Anders dan bij de andere pijlers staat uw geld niet vast.

Uw pensioen bij Meesman

Bij Meesman kon u met een Meesman Beleggingsrekening altijd al beleggen voor uw pensioen in de vierde pijler: het vermogen valt in box 3 en kunt u in alle vrijheid besteden. Vanaf 1 mei 2022 is het ook mogelijk om met een Meesman Pensioenrekening in de derde pijler voor uw pensioen te beleggen. U belegt dan fiscaal vriendelijk op een geblokkeerde rekening in box 1. Voor beide rekeningen geldt:

- Indexfondsen

U belegt in de vertrouwde Meesman indexfondsen, die conform de Meesman Beleggingsfilosofie echt wereldwijd gespreid beleggen en nog maatschappelijk verantwoord zijn ook. U heeft de keuze uit twee aandelenfondsen en twee obligatiefondsen, waar u een passende portefeuille mee kunt samenstellen. - Service

Bij Meesman regelt u alles online. Een rekening opent u in een paar minuten. En in de ingelogde omgeving kunt u uw beleggingen inzien, opdrachten geven en nog veel meer. Eenvoudig, snel en veilig. Wilt u iemand spreken? Dan kunt u ons altijd bellen of mailen. U wordt persoonlijk en deskundig te woord gestaan. Geen call center, keuzemenu of wachttijd. Wij denken graag met u mee. - Lage kosten

De kosten voor beleggen zijn voor beide rekeningsoorten gelijk: fondskosten van 0,4/0,5% per jaar en transactiekosten van 0,25%.

Pensioenrekening

(Box 1)

Voordelen

- Het geld dat u op uw pensioenrekening stort, krijgt u voor een flink deel weer terug van de Belastingdienst.

- Over het bedrag op uw pensioenrekening hoeft u geen vermogensbelasting te betalen.

- Met het bedrag op uw pensioenrekening koopt u later een pensioeninkomen aan: maandelijks of jaarlijks krijgt u dan een bepaald bedrag. Over dit inkomen betaalt u wel inkomstenbelasting, maar in de regel minder dan momenteel omdat u later geen AOW-premie meer betaalt.

Nadelen

- Het bedrag op uw pensioenrekening is niet vrij opneembaar: u kunt dit dus niet zomaar tussentijds opnemen.

- U mag niet onbeperkt inleggen op uw pensioenrekening: uw inleg is maar tot een bepaald bedrag fiscaal aftrekbaar.

Beleggingsrekening

(Box 3)

Voordelen

- Uw geld is vrij opneembaar: u kunt met uw geld doen wat u wilt, wanneer u wilt. U kunt het later gebruiken als aanvulling op uw pensioen maar u kunt het ook voor iets heel anders aanwenden.

- De bedragen die u uit uw vermogen opneemt (de uitkering die u als het ware voor uzelf creëert) worden niet belast.

Nadelen:

- Over het opgebouwde kapitaal betaalt u elk jaar vermogensbelasting (als deze boven de vrijstelling uitkomt).

- De inleg is niet fiscaal aftrekbaar.

Hoe kiezen?

Bij de keuze tussen beleggen voor uw pensioen in box 1 of box 3 is het van belang om alle voor- en nadelen in overweging te nemen. De fiscale behandeling is één van de dingen om over na te denken maar zaken zoals de flexibiliteit die u wel of niet heeft zijn ook belangrijk. Net als de vraag welke risico's u wilt afdekken. De keuze komt uiteindelijk neer op een keuze tussen belastingvoordeel in box 1 enerzijds en vrijheid en flexibiliteit in box 3 anderzijds. Wat voor u het beste is hangt af van uw persoonlijke situatie en wensen.